오늘자 7/14 날짜로 NAVER 네이버 종목 관련한 교보증권의 리포트가 보고됐다.

21년 2Q 하반기부터 모멘텀이 가시화될 것이라는 전망 및 TP 480,000원 유지한다는 보고서다.

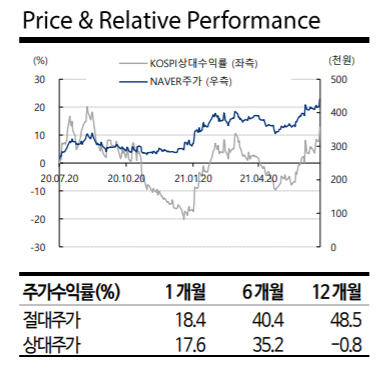

먼저 코스피 대비 NAVER 네이버 주가 수익률을 교보증권 자료를 토대로 비교해보자.

코스피 상대수익률 대비 네이버 주가도 유사하게 올라갔음을 볼 수 있다. 절대주가로는 수익률이 우상향이었지만, 코스피 상대평가해 상대주가 수익률을 보면 12개월 기준으로는 -0.8% 로 코스피 수익률 대비해서는 하회했다고 볼 수 있다.

최근까지 성장주 카카오가 SK하이닉스 시총을 넘어서고, 변이코로나로 두려움이 다시 증식되면서 성장주 랠리가 개미의 힘으로 계속 치솟고 있었고, 현재도 그런 상태로 보인다.

NAVER 네이버 간단 기업분석

네이버 시가총액 : 72조 9,329억원 / 코스피 3위

외국인지분(보통주) : 56.97%

발행주식수/유동비율 : 164,263,395주 / 80.52%

펀더멘탈 PER : 47.97배 (20년 기준)

재무적으로 21년을 마감할 때는 네이버는 보다 탄탄하고 말도 안되는 멀티플을 받고 있는 회사가 되지 않을 것으로 보인다.

위는 네이버 벨류를 따져본 도표인데,

1) 포털 2) 네이버쇼핑 3)파이낸셜 4)웹툰 5)클라우드 6)Z홀딩스 지분가치 7)CJ그룹, 신세계그룹 보유지분가치

들을 종합적으로 보았을 때, 79조8667억원 정도의 기업가치를 가지고 있는 것을 확인할 수 있다.

ROE로 보나, PBR로 보나, 장부가치를 생각하면, 더이상 NAVER 네이버 주가는 꿈의 멀티플을 받고 있는 가격이 아님을 알 수 있다.

2Q21E Preview: 하반기 모멘텀 가시화 기대

교보증권 리포트에 따르면,

위에서 네이버의 기업가치가 가시화되는 시기가 온다고 말한다.

2Q21E 매출 1조 6,274억원(YoY +27.5%), 영업이익 3,211억원(YoY +4.2%) 전망하며,

2분기 검색 및 디스플레이 광고 부문 모두 YoY 기준 고성장 기대

- 스마트스토어 거래액 : 6.1조원을 달성 / YoY 50%의 성장률을 보일 것으로 예상

[토대로 커머스 매출 3,560억원(YoY +39.0%, QoQ +9.8%) 및 핀테크 매출 2,301억원(YoY +39.7%, QoQ +9.9%) 전망]

- 공공 부문 수주 증가 통해 클라우드 매출은 전년동기대비 58.6% 성장 한 1,016억원 달성 기대

- 일본 웹툰 시장 경쟁 강도 강화로 인해 2Q 마케팅 비용 1,850억원(YoY +61.3%, QoQ +8.2%) 기대

커머스 및 컨텐츠 사업에 대한 투자가 이어지며 탑라인 성장 대비 저조한 영업이익 성장이 2분기에도 나타날 것으로 보임

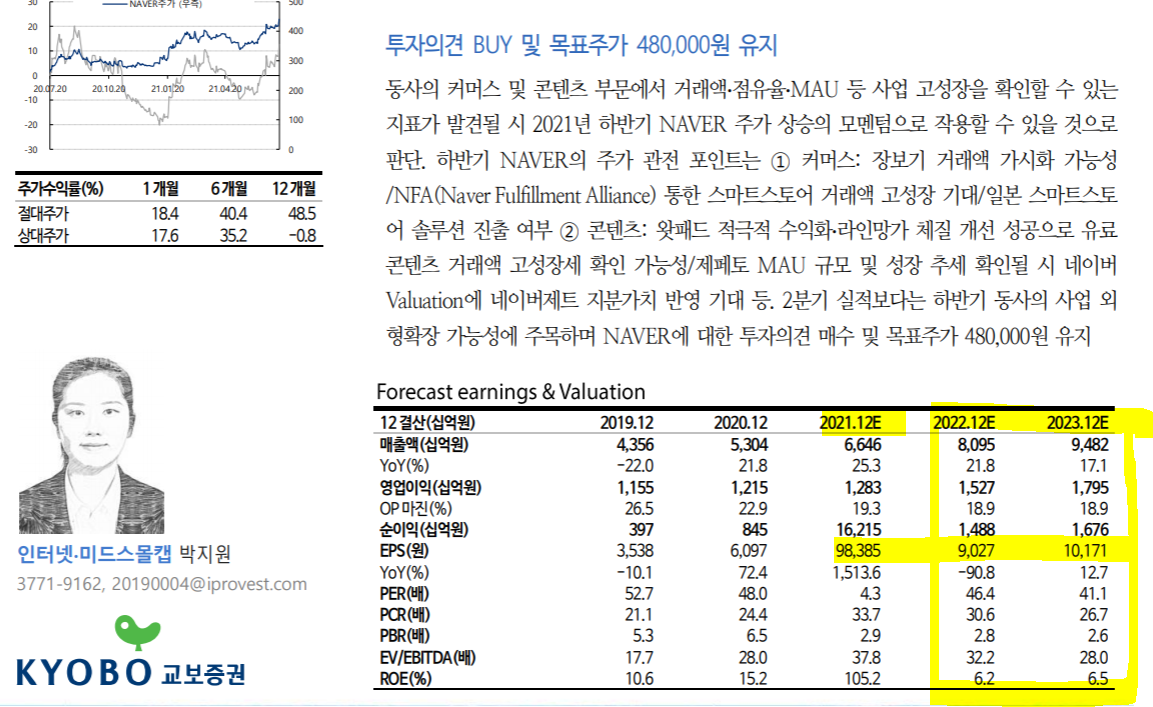

일본웹툰시장 투자비용 상승에 대한 위험요인을 제외하면, 코로나 기저효과를 2분기부터 제대로 본다는 것으로 해석된다. 그도 그럴것이, 21년 예상 PER 멀티플을 보면 4배 수준으로 멀티플이 거의 10배 수준으로 떨어진 것을 확인할 수 있다. 그 이유는 아래 도표들로 해석될 것이라 생각한다.

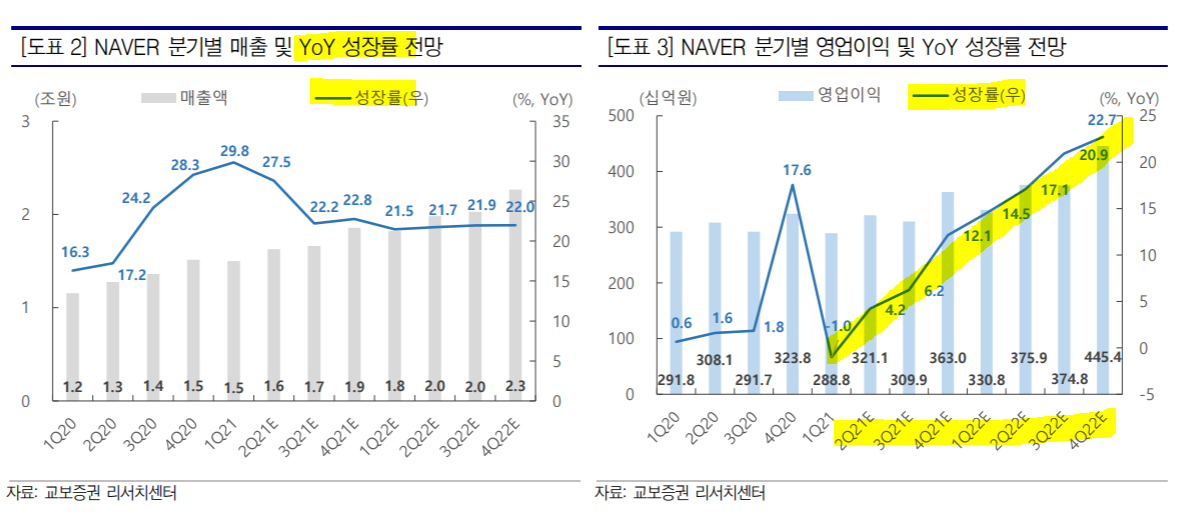

NAVER 분기별 매출, 영업이익 성장률 전망

YOY 매출 성장률을 분기별로보면 20%대 성장률을 유지할 것이라는 점.

YOY 영업이익단 성장률은 22년 하반기까지 20% 대로 지속 상승한다는 점이 단순히 성장주에 대한 영업이익 가시화의 기대감을 숫자로 보여주는 시기가 도래할 것으로 보인다.

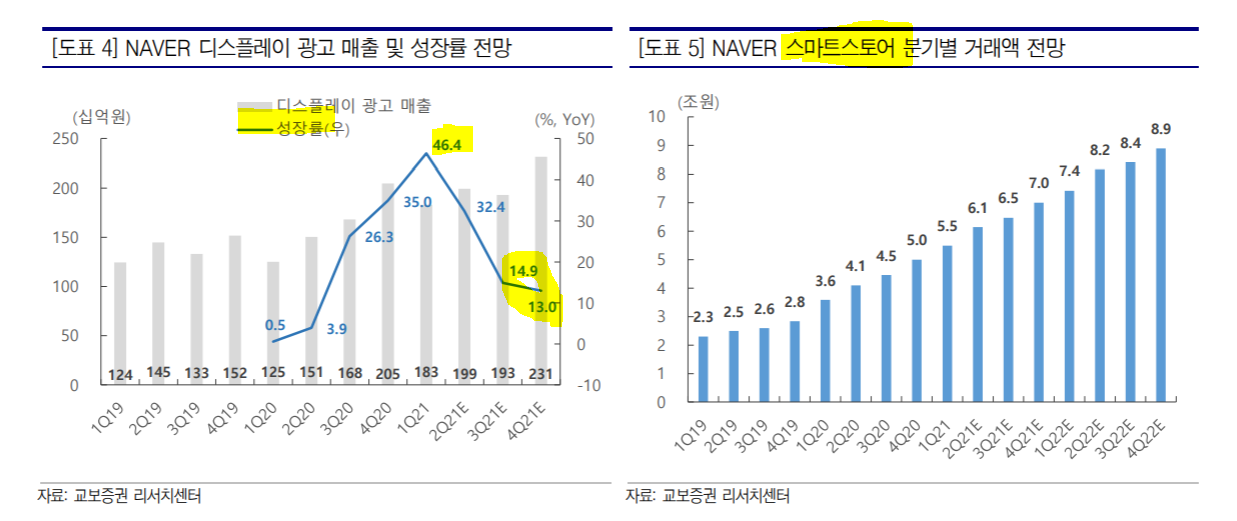

NAVER 분기별 디스플레이 광고매출 및 성장률 전망 / 스마트스토어 (이커머스) 거래액 전망

디스플레이광고도 코로나 기저효과라고 하기에 민망할 정도로 광고 매출자체가 늘었고,

성장률도 마이너스없이 21년 하반기까지 10%대 성장률을 유지할 것으로 보인다.

이커머스 채널강자임을 다시 확인할 수 있는 점이 이커머스 거래액이 지속적으로 우상향향향하고 있다.

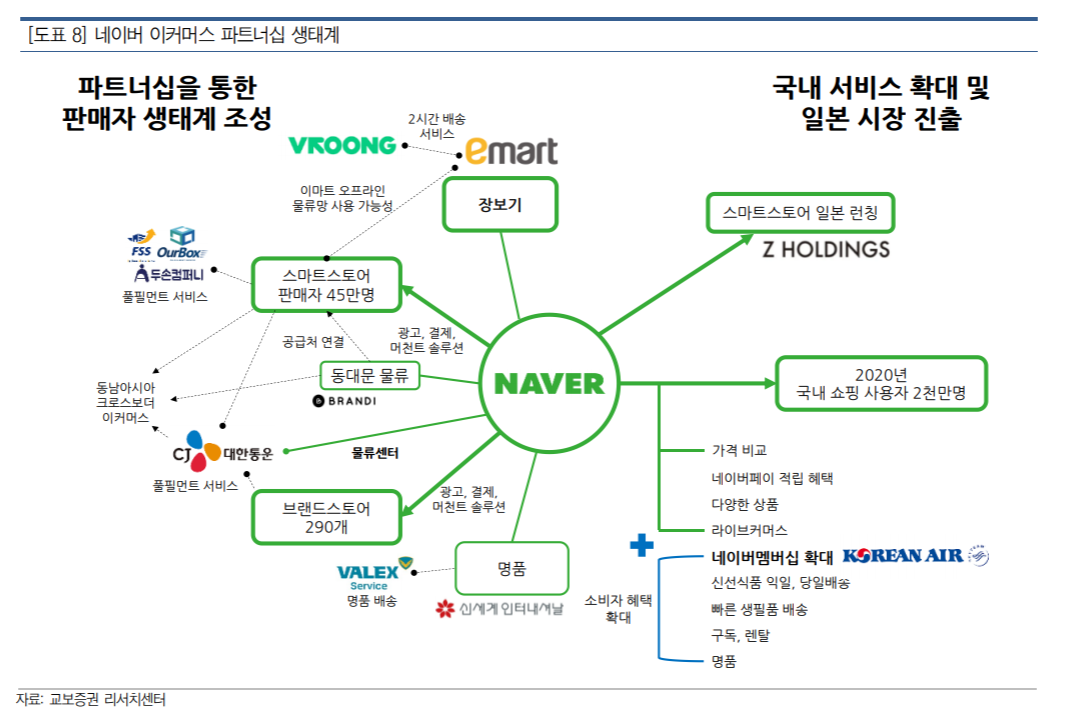

NAVER 네이버 이커머스 파트너쉽 생태계

이전 이마트가 이베이코리아를 인수할 때, 네이버가 지분구조로 신세계와 함께 이커머스코리아를 흡수하는 방안으로 진행되다가 빠그러졌다고 언급한 바 있다. 현재로서, 네이버는 CJ물류인프라와 신세계의 유통, 이커머스인프라를 잘 버무려 융합할 내재가치 또한 있어 보인다.

위 표는 NAVER 네이버가 얽혀있는 유통 생태계 도표인데, 이마트, 대한통운, 신세계백화점 등 다양한 경로로 스마트스토어와 묶을 수 있는 기반을 닦아두었다.

NAVER 네이버 목표주가 목표가

교보증권 이커머스, 스몰캡을 커버하고 있는 박지원 애널리스트는 NAVER 네이버 목표주가를 480,000원으로 TP 유지 리포트했다.

1) 커머스 부분 : 거래액이 늘어난다.

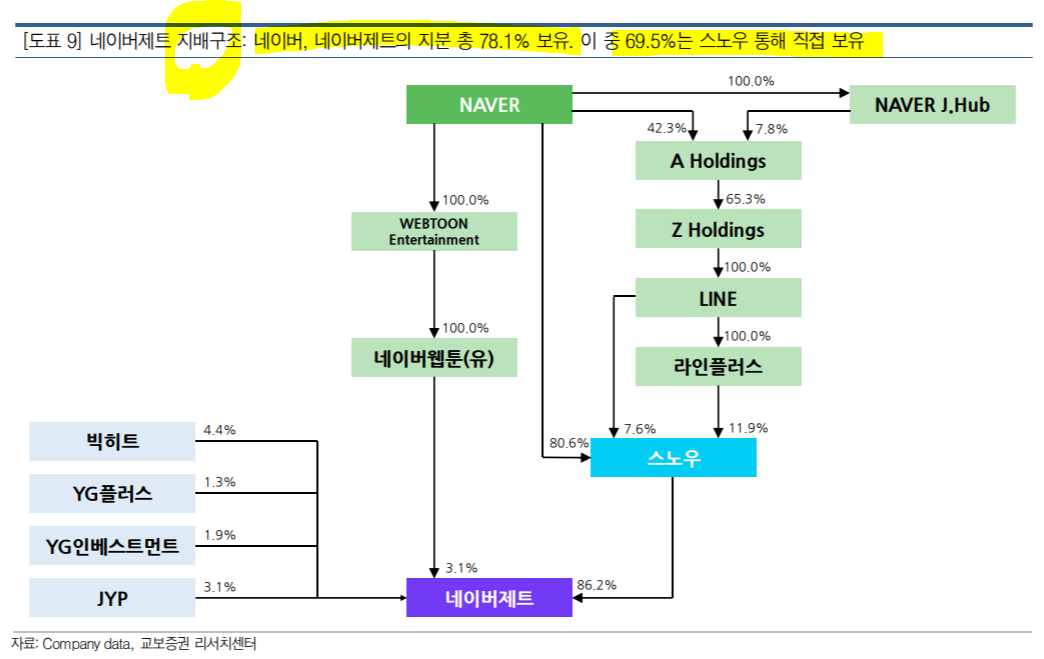

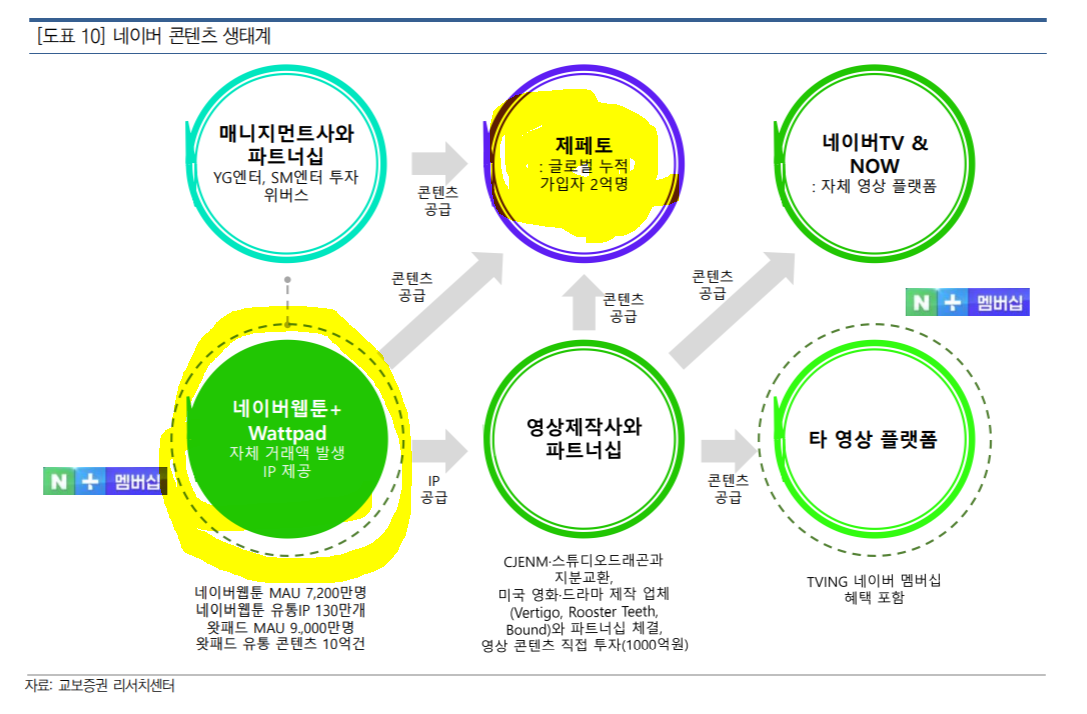

2) 콘텐츠 부분 : 왓패드 적극적 수익화와 유료화로 인한 고성장세 + 제페토 MAU 규모와 성장세 확인되면 네이버제트의 지분가치가 반영될 것

이라는 점에서 2분기 실적보다는 하반기 네이버의 사업의 외형성장 가능성에 주목 한다는 것.

21년 PER이 4배대로 떨어지는 것은 단기적 요인이 강하고, (LINE 의 야후재팬 경영통합으로 인한 네이버가 갖고 있는 지분으로 인해 LINE 및 Z 홀딩스 지분법 반영으로 NAVER 연결실적이 급상승하며 EPS와 PER 벨류가 급격히 떨어지는 것)

22년, 23년 멀티플을 보자면, 20년 대비해서 EPS 상승은 가져오지만, 46배 수준으로 아직 숫자로 더 보여줘야하는 기간이 필요하다고 보인다. (나는)

오늘은 NAVER 네이버 주가 전망과 기업분석, 목표주가 목표가들을 살펴봤다. 아직까지는 네이버가 받고 있는 멀티플 거품이 빠지는 것은 시간이 걸릴 것으로 보인다. 아직 풀어야할 숙제들이 많아보이기도 한다. 이커머스도 국내에서 아마존같은 굳건한 강자자리를 가지고 있는 것도 아니며, 컨텐츠사업도 지속적인 마케팅비용과 어떤 경쟁요소가 튀어나올지도 모를 일이다. 다만, 20년 코로나가 터지면서 미친듯이 높이 받아왔던 멀티플을 숫자로 보여주기 시작하는 시기가 21년 하반기 정도로 볼 수 있을 것같다. 이 부분에 있어서는 카카오가 받고 있는 멀티플에 비해서는 숫자로 가시화가 가능하다는 점이 유의미하다고 생각한다.

'종목' 카테고리의 다른 글

| LS 주가 전망, 목표주가 공장증설 수주증가 밸류 리레이팅 + 동가격 상승 수혜 (0) | 2024.05.07 |

|---|---|

| 하이브 352820 주가 전망 및 분석 목표주가, 위버스는 문제없다.(민희진 사태 그 후) (2) | 2024.05.05 |

| DL이앤씨 주가 전망 및 주가분석 기업분석 목표주가 목표가(375500) (2) | 2021.07.07 |

| 정유화학관련주 DL 주가 전망 및 목표주가 기업분석, 차트분석 (0) | 2021.07.06 |

| 조선기자재 피팅관련주 LNG관련주 비엠티 주가 전망, 기업분석, 목표주가(086670) (1) | 2021.06.29 |