밀리의서재 종목 개요

시가총액 1,653억

5/13종가 : 19,450원

외인 비중 : 4.74%

발행주식수: 8,499,289

유동주식수: 5,206,979 / 61.26%

(유동주식수가 매우 적은편이다.)

OPM 추이 : 22년 9.1% /23년 18.4%/ 24년예상 20.5%

사업 내용

전자책을 포함한 도서 IP 구독 서비스 운영/ 국내 최대 독서 플랫폼/ 국내 최초 전자책 분야 구독 경제 서비스

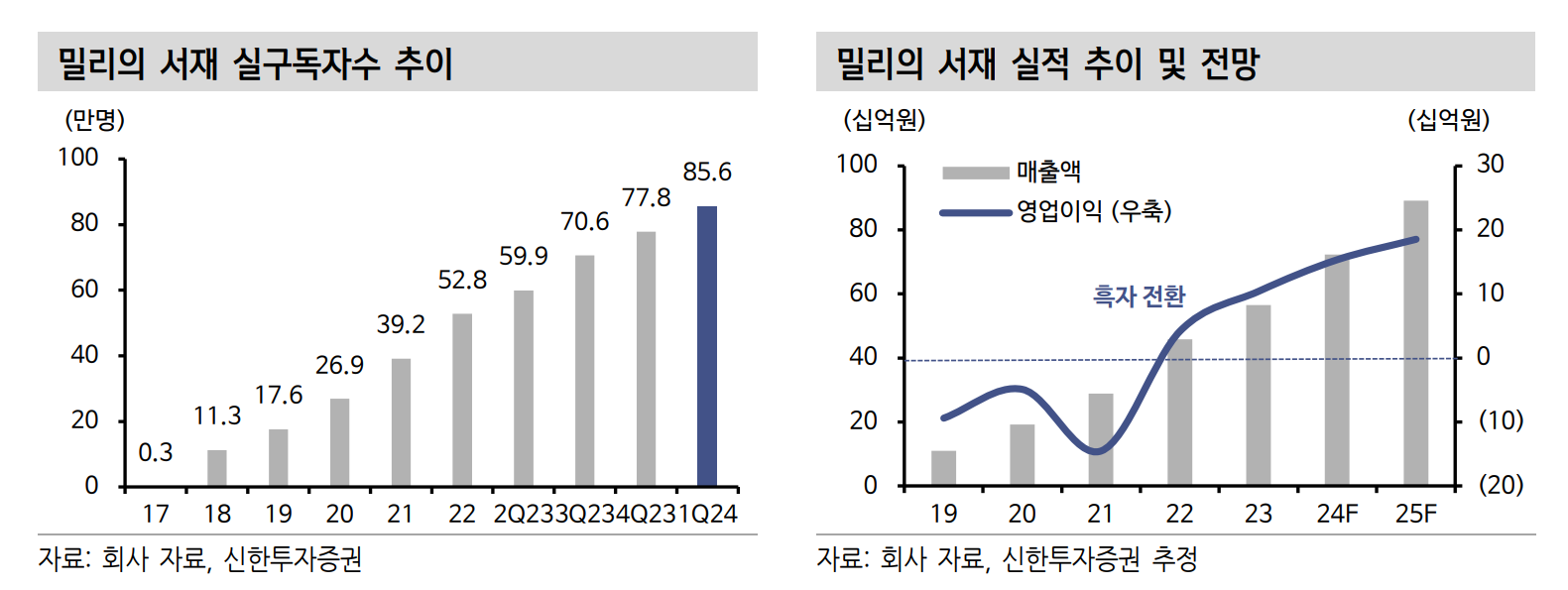

17년 서비스 런칭 이후 구독자 수 우상향 중

매년 유입 구독자수 증가추세 (21년 순증 12.3만명, 22년 13.6만명, 23년 25만명)

24년 신사업 웹소설 플랫폼 추진중 (아직 가시화X)

플랫폼 사업 특성상 매출액 성장에 따른 레버리지 효과 큼

주주현황

구독권 (월정액/ 연정액) 금액

- 전자책 정기구독

9,900원 (첫달무료)

99,000원 (첫달무료)

- 종이책+전자책 정기구독

15,900원 (첫주무료)

183,000원 (첫주무료)

밀리의서재 1Q24년 리뷰

1Q24

매출액 168억원(+31%)

영업이익 29억원(+42%)

채널별 매출액

[B2C](4Q23 → 1Q24순) 93억원 → 83억원

[B2B] 15억원 → 19억 원

[B2BC] 50억원 → 64억원으로 B2C/B2BC 고성장.

비용

계절성에 전자책원가 QoQ +8억원 늘어난 것으로 파악

인건비/마케팅비용 전분기와 비슷 수준

신사업 (웹소설 플랫폼)

웹소설 플랫폼은 실질적 성과 낼 수 있을지 내부적으로 재검토 중

밀리의서재 2024 실적 예상

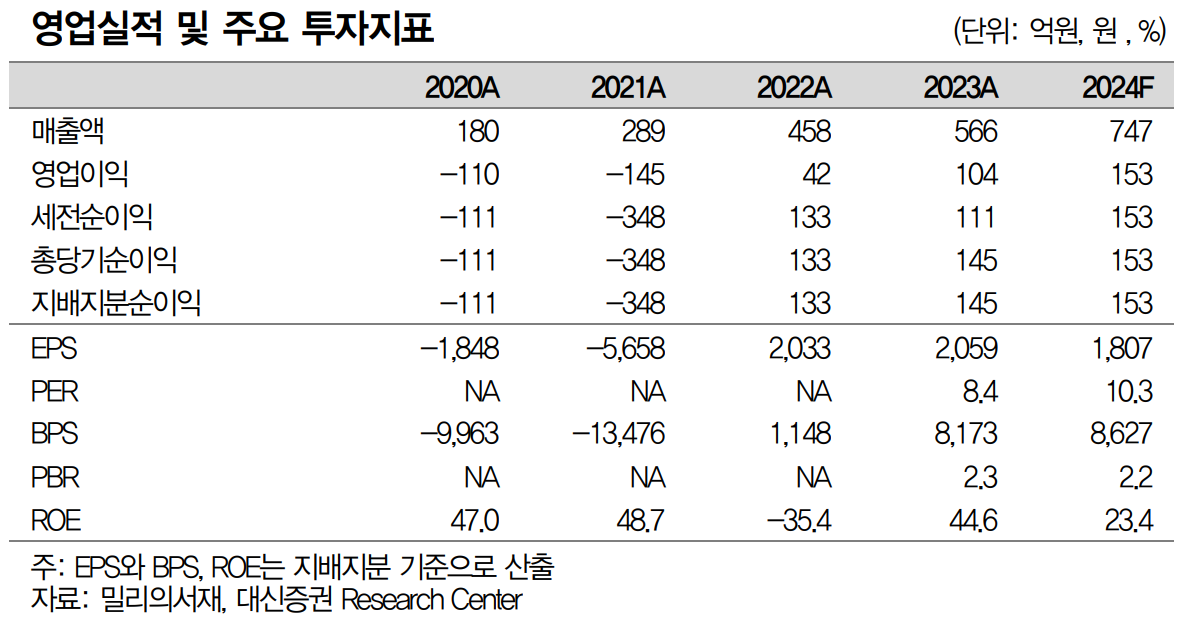

대신투자증권에서는 2024년 매출액 747억원(YoY +32%), 영업이익 153억원(YoY +47%) 전망했다. 탑 라인 성장에 따른 이익 레버리지가 발생하는 구간.

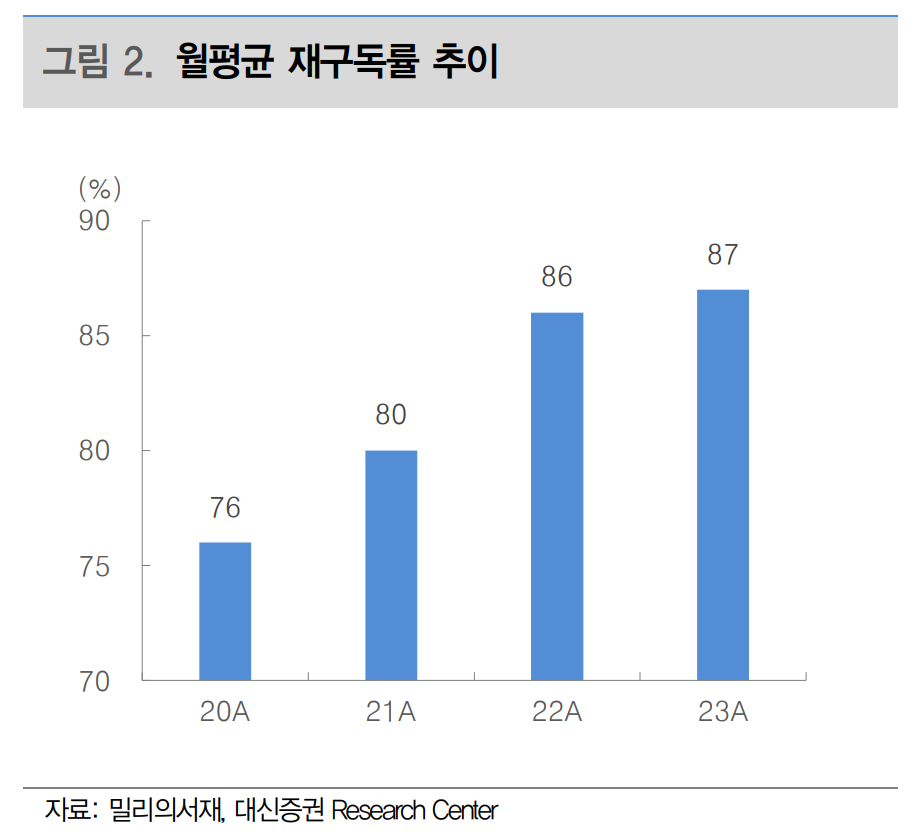

22년 흑자전환 이후 OPM 개선세가 지속(OPM 추이: 22년 9.1%, 23년 18.4%, 24년(E) 20.5%)되는 부분을 주목했는데, 업 특성상 Q가 증가할 수록 OPM이 폭발적으로 개선되는 양상을 확인 할 수 있다. (아래 투자포인트에서 추가적으로 다룰 예정임)

1. 대신투자증권

매출액 747억 /영업이익 153억 /지배지분순이익 153억

24년 포워드 기준 PER 10.3배

1. 신한투자증권

매출액 723억 /영업이익 147억 /지배지분순이익 110억

24년 포워드 기준 PER 15배

밀리의서재 투자포인트

1. 실구독자수 증가 추이 / 월평균 재구독률 압도적으로 높음

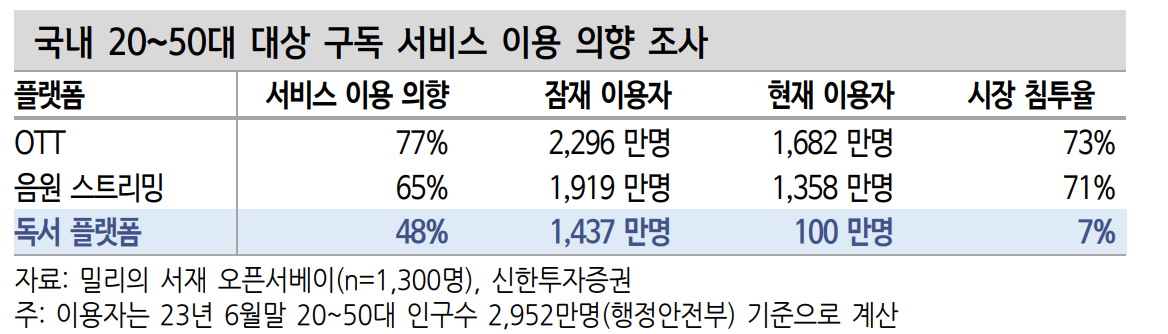

2. 미래 예상 (밀리의서재 수요예측)

- 구독 서비스 의향 조사를 통해 잠재고객 확인

3. 구독형 플랫폼 유사 사례 - 현재 Q상승 구간이라 보면 미래에 어떨까 생각

구독형 사업을 영위하는 글로벌 기업들이 구독자 수 증가(Q증가) 구간에 높은 수준의 멀티플을 기록했었다는 부분을 주목해보면 현재 Q상승 구간에서 밀리의서재 주가도 멀티플이 확장되는 구간이 될 수 있다고 생각한다.

( 플랫폼 사업은 그 업계 특성상 매출액 성장에 따른 레버리지 효과 큰 사업이다. )

피어그룹이 없음으로 멜론 주가추이와 비교

4. 리스크

내수 한정 기업

상장한지 얼마 안된 주식 (23년9월27일)

밀리의서재 목표주가 및 주가전망

본업에서 매분기 실구독자 성장이 나타난다면 24년 연간 영업이익 120억원(1Q24 29억 원*4로 단순 계산) 이상 가정 전혀 무리없음 (신한투자증권)

2024년 예상 실적 기준 PER 10.3배. 동사의 경우 최근 5년 연평균 구독자 수 증가율이 47%를 기록했음에도 불구하고 KOSPI 12개월 선행 PER 10.5배 보다도 낮은 멀티플을 부여받고 있는 상황.

구독형 사업을 영위하는 글로벌 기업들이 구독자 수 증가 구간에 높은 수준의 멀티플을 기록했었다는 부분에 주목.

국내 중심 사업을 진행한다는 점을 감안하더라도 멀티플 확장 여력이 충분하다는 판단. (대신투자증권)

지배주주순이익으로 보면 기관들 예상치가 110억-150억 사이인데 Q 증가추세를 지속 모니터링하는 것이 중요한 것 같다.

주담 통화를 자주해서 동향을 파악하는게 필요할 것으로 판단된다.

가이던스가 없기 때문에 기관들 예상치 범위가 넓은 것으로 보이는데 보수적으로 잡았을 때 110억을 본다면, 현재 PER 15배라고 볼 수 있다. 150억으로 잡아도 PER 11배 수준이다.

그럼에도 멀티플 확장 구간임을 감안했을 때 PER 20배를 받는다는 가정을 한다면, +30~45% 업사이드는 있다고 보여진다. (24년 성장성 및 25,26년 성장성에 대한 시장의 확신이 생겼을 때를 감안한 것이다.)

다만, 아쉬운 점은 Q증가 추세가 있더라도 현재 밀리의서재가 내수 한정 사업체라는 부분이 리스크라고 보인다.

시총 1200억까지 내려와준다면 엄청 싸게 살 수 있는 구간이라고 생각은 하지만 주가는 항상 내가 원하는 선을 터치하지 않고 오르는 경우가 많았다. 저점을 다진 것으로 보이는 구간이다.

성장성이 받쳐준다는 것이 확인될 때 주가는 전고점 41,600원을 향해 달리지 않을까 생각해본다.

'종목' 카테고리의 다른 글

| 코스맥스 주가 전망 및 목표 주가 : 화장품관련주 1Q24 분기 최고 실적, 수출 호실적 고성장 레버리지 극대화 (0) | 2024.05.16 |

|---|---|

| 빙그레 주가 전망 및 목표주가 : K빙과 1등 메로나 멕시코까지 진출? 삼양식품 따라가나.. (0) | 2024.05.15 |

| 스튜디오드래곤 주가 전망 및 목표주가 (253450) : 컨텐츠 경쟁력 증가 P는 늘었고 양보단 질로 승부한다. Feat. 넷플릭스 (0) | 2024.05.13 |

| 씨앤씨인터내셔널 주가 전망 및 목표주가 /1Q 24년 : 분기 최대 실적, 26년까지 가파르게 올라가는 수주 증가 속도 (352480) (0) | 2024.05.12 |

| F&F 주가 전망 및 목표주가 :성장주에서 가치주로 가는 것일까? (383220) (0) | 2024.05.10 |